Überblick Mai: Locker machen – alles für das „U“

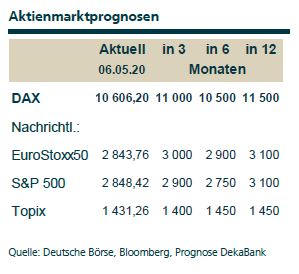

Aktienmarkt: höhere Kursniveaus insbesondere in den risikobehafteteren Anlagebereichen

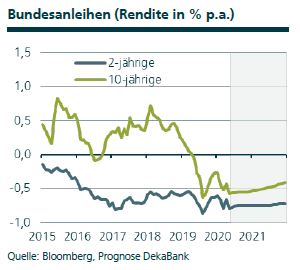

Rentenmarkt: Regierungen und Notenbanken sollen Konjunktur wieder auf Trab bringen

Die Beschränkungen für das öffentliche Leben werden gelockert, die Wirtschaft wieder hochgefahren und der Boden für die konjunkturelle Erholung bereitet. Dies ist die notwendige Bedingung für eine „U“-förmige Erholung, die nicht wie am Gummiband gezogen nach oben schießt („V“-Erholung), sondern allmählich und sukzessive die Unternehmen auf Touren bringt und das Bruttoinlandsprodukt in den meisten Industrieländern bis Ende 2021 wieder auf das Niveau von Ende 2019 ansteigen lässt. Hauptsache, es kommt kein „L“, also ein wirtschaftlicher Absturz ohne baldige Belebung.

Aktienmarkt Deutschland

Der Höhepunkt der Corona-Neuinfektionen ist in den Industrieländern überschritten. Jetzt richtet sich das Augenmerk auf den Zeitplan des Hochfahrens der wirtschaftlichen Aktivität. Die Aktienmärkte antizipieren die Perspektive auf ein wieder normaleres Unternehmensumfeld. Das hilft, die zunächst schwachen Unternehmenszahlen des ersten und auch des laufenden zweiten Quartals besser zu verkraften. Der Konsens der Marktteilnehmer rechnet mit einem Rückgang der Unternehmensgewinne in diesem Jahr in der Größenordnung von über 20 % gegenüber dem Vorjahr. Die Aktienmärkte sind somit auf schwere unternehmerische Zeiten eingestellt, was Kurskorrekturen, selbst beim Eintreffen von schlechten Nachrichten, nach unten begrenzt. Nach der starken Erholungsbewegung im April rechnen wir zunächst mit einer Seitwärtsbewegung, die bei einer sich konkretisierenden Verbesserung der Gewinnperspektiven dann aber auch wieder zu höheren Kursständen führen wird.

Prognoserevision: Leichte Anpassung der Punktprognosen.

Quelle: DekaBank, Makro Research 07. Mai 2020

Rentenmarkt Euroland

Die Aussicht auf stark steigende Neuemissionen hat nur vorübergehend zu einer Versteilerung der Bundkurve geführt. Mittlerweile richten die Marktteilnehmer ihr Augenmerk stärker auf die schwache Konjunktur und die expansive Geldpolitik. Wir gehen nicht von einer weiteren Senkung des Einlagensatzes durch die EZB aus, und auch eine Aufstockung ihres Wertpapierkaufprogramms PEPP scheint uns am langen Ende bereits hinreichend eingepreist zu sein. In den nächsten Monaten sollten sich schwache Konjunktur- und Inflationsdaten einerseits und die zunehmende Emissionstätigkeit andererseits die Waage halten, sodass sich die Renditen von Bundesanleihen grob seitwärts bewegen. Erst wenn sich eine Einstellung des PEPP anbahnt, dürften die Renditen in den längeren Laufzeitbereichen wieder langsam nach oben tendieren.

Prognoserevision: –

Quelle: DekaBank, Makro Research 07. Mai 2020

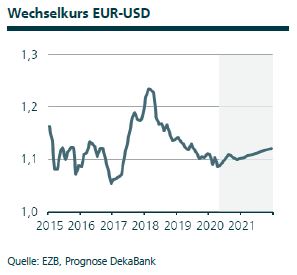

Devisenmarkt: EUR-USD

Der Einschlag durch Corona in der Weltwirtschaft im März hat auch die Devisenmärkte kräftig durchgeschüttelt. Die starken Anpassungen in der internationalen Geldpolitik haben den EUR-USD-Wechselkurs in stürmisches Fahrwasser gebracht. Die US-Notenbank und die Europäische Zentralbank haben angesichts des sich abzeichnenden enormen Konjunktureinbruchs im ersten Halbjahr 2020 ihre lockere Geldpolitik stark ausgeweitet. Nachdem sich der geldpolitische Sturm gelegt hat, verlief der April deutlich ruhiger für den EUR-USD-Wechselkurs. Der Euro startete gegenüber dem US-Dollar mit 1,09 EUR-USD in den April. Dies war auch sein Niveau zum Monatsende. Dabei haben sich die sehr schwachen Wirtschaftsdaten aus den USA und Euroland in der Auswirkung auf den EUR-USD Wechselkurs im Monatsverlauf ausgeglichen.

Prognoserevision: –

Quelle: DekaBank, Makro Research, 07. Mai 2020

©Foto: Fotolia.de/Sakchai

Rechtliche Hinweise:

Die Darstellungen inklusive Einschätzungen wurden von der DekaBank nur zum Zwecke der Information des jeweiligen Empfängers erstellt. Die Informationen stellen weder ein Angebot, eine Einladung zur Zeichnung oder zum Erwerb von Finanzinstrumenten noch eine Empfehlung zum Erwerb dar. Die Informationen oder Dokumente sind nicht als Grundlage für irgendeine vertragliche oder anderweitige Verpflichtung gedacht. Sie ersetzen keine (Rechts- und / oder Steuer-) Beratung. Auch die Übersendung dieser Darstellungen stellt keine derartige beschriebene Beratung dar. Alle Angaben wurden sorgfältig recherchiert und zusammengestellt. Die hier abgegebenen Einschätzungen wurden nach bestem Wissen und Gewissen getroffen und stammen aus oder beruhen (teilweise) auf von uns als vertrauenswürdig erachteten, aber von uns nicht überprüfbaren, allgemein zugänglichen Quellen. Eine Haftung für die Vollständigkeit, Aktualität und Richtigkeit der gemachten Angaben und Einschätzungen, einschließlich der rechtlichen Ausführungen, ist ausgeschlossen. Die enthaltenen Meinungsaussagen geben die aktuellen Einschätzungen der DekaBank zum Zeitpunkt der Erstellung wieder, die sich jederzeit ohne vorherige Ankündigung ändern können. Jeder Empfänger sollte eine eigene unabhängige Beurteilung, eine eigene Einschätzung und Entscheidung vornehmen. Insbesondere wird jeder Empfänger aufgefordert, eine unabhängige Prüfung vorzunehmen und/oder sich unabhängig fachlich beraten zu lassen und seine eigenen Schlussfolgerungen im Hinblick auf wirtschaftliche Vorteile und Risiken unter Berücksichtigung der rechtlichen, regulatorischen, finanziellen, steuerlichen und bilanziellen Aspekte zu ziehen. Sollten Kurse/Preise genannt sein, sind diese freibleibend und dienen nicht als Indikation handelbarer Kurse/Preise. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung. Diese Informationen inklusive Einschätzungen dürfen weder in Auszügen noch als Ganzes ohne schriftliche Genehmigung durch die DekaBank vervielfältigt oder an andere Personen weitergegeben werden.