Leitzinssenkungen voraus.

Das neue Jahr beginnt in Deutschland mit schlechten Nachrichten: Hochwasserschäden, Blockaden von Landwirten, Streik der Lokführer und extrem hoher Krankenstand. Zudem weisen die nachgereichten Konjunkturdaten aus dem vierten Quartal 2023 auf den zweiten Rückgang in Folge beim Bruttoinlandsprodukt hin. Die deutsche Volkswirtschaft dürfte im zweiten Halbjahr 2023 in eine technische Rezession gerutscht sein.

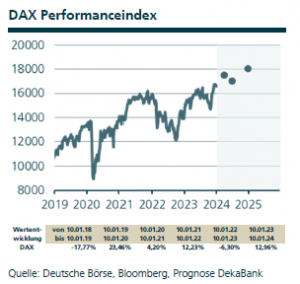

Aktienmarkt Deutschland

An den Aktienmärkten rückt im Januar und Februar die Berichterstattung der Unternehmen über die erzielten Unternehmensgewinne im abgelaufenen vierten Quartal in den Blickpunkt. Die Gewinne dürften trotz schwieriger äußerer Rahmenbedingungen gegenüber dem Vorjahresquartal angestiegen sein. Gesamtwirtschaftlich betrachtet ist zwar mit keinen zeitnahen Wachstumsimpulsen zu rechnen. Allerdings gibt es erste Anzeichen dafür, dass das Stimmungstief der deutschen Unternehmen durchschritten ist. Zumindest signalisieren die zuletzt veröffentlichten Einkaufsmanagerindizes von sehr niedrigen Niveaus aus kommend eine gewisse Verbesserung der Geschäftsaussichten. Damit ist eine solide Basis für Gewinnzuwächse der Unternehmen im laufenden Jahr gelegt, was eine hohe Dividendenkontinuität ermöglicht und in Kombination mit einer perspektivisch wieder lockerer werdenden Geldpolitik auch für moderate Zuwächse in den Kursnotierungen spricht.

Prognoserevision: Leichte Aufwärtsrevision der Kursziele.

Quelle: DekaBank, Makro Research 11. Januar 2024

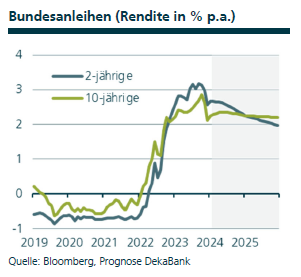

Rentenmarkt Euroland

Die Aufwärtsbewegung der Renditen von Bundesanleihen seit Ende letzten Jahres beruhte größtenteils darauf, dass Marktteilnehmer ihre Erwartungen über bevorstehende Leitzinssenkungen der EZB zurückgeschraubt haben. Diese Korrektur sollte sich noch etwas weiter fortsetzen, denn in den kommenden Monaten dürfte sich die EZB mit der Annäherung an das Inflationsziel noch nicht vollständig zufrieden zeigen. Mit wieder stärker sinkenden Renditen kurzlaufender Bundesanleihen rechnen wir erst gegen Mitte des Jahres, wenn sich die Lockerung der Geldpolitik konkreter abzeichnet. Dies dürfte jedoch kaum noch auf die längeren Laufzeitbereiche ausstrahlen, denn ohne eine gravierende konjunkturelle Abschwächung sollten weder die langfristigen Inflationserwartungen noch die realen Renditen in nennenswertem Umfang zurückgehen.

Prognoserevision: Geringfügig niedrigere Renditeverläufe.

Quelle: DekaBank, Makro Research 11. Januar 2024

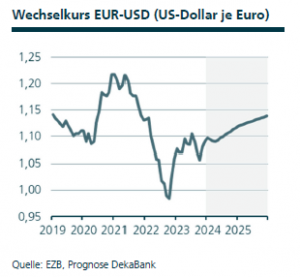

Devisenmarkt: EUR-USD

Ende Dezember hatte der Euro noch einen Aufwertungsschub bis zur Marke von 1,11 USD je EUR hingelegt, gab zu Jahresanfang aber wieder etwas nach. Angesichts der zuletzt deutlich gesunkenen Inflationsraten in beiden Währungsräumen hält sich die Markterwartung von recht starken Leitzinssenkungen in diesem Jahr (jeweils etwa 140 Basispunkte für Fed und EZB). Wir allerdings erwarten die Leitzinssenkungen ab Mitte des Jahres in einem viel geringeren Ausmaß, da wir in der Prognose eine „weiche Landung“ der Konjunktur sowie einen noch erhöhten Lohndruck unterstellen. Sofern sich die Markterwartung in den kommenden Monaten in unsere Richtung bewegt, dürfte der US-Dollar noch etwas länger Unterstützung erfahren, bevor seine Stärke mit der Leitzinswende der Fed nachlassen sollte.

Prognoserevision: –

Quelle: DekaBank, Makro Research 11. Januar 2024

©Foto: Fotolia.de/Sakchai

Rechtliche Hinweise:

Die Darstellungen inklusive Einschätzungen wurden von der DekaBank nur zum Zwecke der Information des jeweiligen Empfängers erstellt. Die Informationen stellen weder ein Angebot, eine Einladung zur Zeichnung oder zum Erwerb von Finanzinstrumenten noch eine Empfehlung zum Erwerb dar. Die Informationen oder Dokumente sind nicht als Grundlage für irgendeine vertragliche oder anderweitige Verpflichtung gedacht. Sie ersetzen keine (Rechts- und / oder Steuer-) Beratung. Auch die Übersendung dieser Darstellungen stellt keine derartige beschriebene Beratung dar. Alle Angaben wurden sorgfältig recherchiert und zusammengestellt. Die hier abgegebenen Einschätzungen wurden nach bestem Wissen und Gewissen getroffen und stammen aus oder beruhen (teilweise) auf von uns als vertrauenswürdig erachteten, aber von uns nicht überprüfbaren, allgemein zugänglichen Quellen. Eine Haftung für die Vollständigkeit, Aktualität und Richtigkeit der gemachten Angaben und Einschätzungen, einschließlich der rechtlichen Ausführungen, ist ausgeschlossen. Die enthaltenen Meinungsaussagen geben die aktuellen Einschätzungen der DekaBank zum Zeitpunkt der Erstellung wieder, die sich jederzeit ohne vorherige Ankündigung ändern können. Jeder Empfänger sollte eine eigene unabhängige Beurteilung, eine eigene Einschätzung und Entscheidung vornehmen. Insbesondere wird jeder Empfänger aufgefordert, eine unabhängige Prüfung vorzunehmen und/oder sich unabhängig fachlich beraten zu lassen und seine eigenen Schlussfolgerungen im Hinblick auf wirtschaftliche Vorteile und Risiken unter Berücksichtigung der rechtlichen, regulatorischen, finanziellen, steuerlichen und bilanziellen Aspekte zu ziehen. Sollten Kurse/Preise genannt sein, sind diese freibleibend und dienen nicht als Indikation handelbarer Kurse/Preise. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung. Diese Informationen inklusive Einschätzungen dürfen weder in Auszügen noch als Ganzes ohne schriftliche Genehmigung durch die DekaBank vervielfältigt oder an andere Personen weitergegeben werden.