Von schrillen zu leiseren Tönen.

In den letzten Wochen gab es großbuchstabige, laute Überschriften, die den Finanzmärkten durchaus Angst machen konnten. Vom Risiko einer mit 2008/2009 vergleichbaren Finanzmarktkrise 2.0 war mit Blick auf mehrere größere USBankenpleiten die Rede. Und jüngst stand eine Zahlungsunfähigkeit der USA im Raum. Zweifellos hätten beide Schocks beträchtliche ökonomische Verwerfungen ausgelöst. Doch haben die Finanzmarktteilnehmer wie auch wir diesen Risiken eine vergleichsweise geringe Eintrittswahrscheinlichkeit beigemessen. In der Tat sieht es derzeit danach aus, dass die Banken mit dem Stress aus der massiven geldpolitischen Straffung ganz gut klarkommen. Zudem ist der Streit in den USA um die Anhebung der Schuldenobergrenze politisch beigelegt.

Höhere Zinsen bremsen die Investitionstätigkeit, und die noch immer zu hohen Inflationsraten lasten auf den Konsumausgaben. Positiv ist, dass die robusten Arbeitsmärkte die Nachfrage der privaten Haushalte stützen, ebenso wie die spürbar anziehenden Lohnsteigerungen vor allem in Europa. Von der Inflation gibt es vordergründig ebenfalls Positives zu berichten, sie geht nämlich deutlich zurück. Ob es noch zu einer Lohn-Preis-Spirale kommt, wird man erst im kommenden Jahr einschätzen können. Sollten die Sorgen hier zunehmen und das Risiko einer lohnbedingt höheren Inflation die Ziele gefährden, stünden wohl sogar noch mehr als zwei weitere Leitzinserhöhungen seitens der EZB an Deutlich wahrscheinlicher ist es unserer Einschätzung nach freilich, dass global die Pause der Leitzinserhöhungen naht und im kommenden Jahr die Zinstreppe von den Notenbanken – in unterschiedlichem Tempo – nach unten beschritten wird.

Aktienmarkt Deutschland

Die Stimmung bei den deutschen Unternehmen trübt sich leicht ein, ist aber weit davon entfernt einzubrechen. Die aktuelle Schwäche der deutschen Volkswirtschaft können die Unternehmen dank ihrer globalen Ausrichtung gut kompensieren. Hinzu kommt, dass die Preise für Rohstoffe und Vorprodukte deutlich rückläufig sind und die Lieferketten sich normalisieren. Somit können die Unternehmen wieder in einem ruhigeren Fahrwasser wirtschaften, und die zuletzt leicht zur Schwäche neigende Nachfrage kann durch die Normalisierung bei der Produktion ausgeglichen werden. In der Summe ergibt sich eine für das Wachstumsumfeld gute Profitabilität, was sich in stabilen bis leicht steigenden Unternehmensergebnissen niederschlägt. Gleichzeitig liegt die Bewertung lediglich auf langfristigen Durchschnittswerten. Mögliche Kursrücksetzer über die Sommermonate sollten aufgrund der positiven mittel- und langfristigen Perspektiven für Zukäufe genutzt werden.

Prognoserevision: –

Quelle: DekaBank, Makro Research 12. Juni 2023

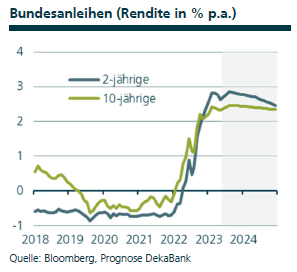

Rentenmarkt Euroland

In den vergangenen Wochen haben die Marktteilnehmer ihre Erwartungen über noch bevorstehende Leitzinserhöhungen der EZB etwas weiter nach oben korrigiert. Da sie aber nach wie vor von schon früh im kommenden Jahr beginnenden Senkungen ausgehen, hat sich dies vor allem auf die Renditen in den kürzeren Laufzeitbereichen ausgewirkt. Gleichzeitig erwies sich das lange Ende als relativ widerstandsfähig gegenüber Belastungen wie steigenden Renditen von USStaatsanleihen, steigenden Inflationserwartungen und dem von der EZB angekündigten Ende ihrer Reinvestitionen im Rahmen des APP. Der deshalb wieder etwas stärker inverse Verlauf der Bundkurve dürfte sich nur ganz allmählich zurückbilden, denn angesichts der hartnäckig hohen Inflation rechnen wir mit eher späteren und auch langsameren Leitzinssenkungen der EZB.

Prognoserevision: –

Quelle: DekaBank, Makro Research 12. Juni 2023

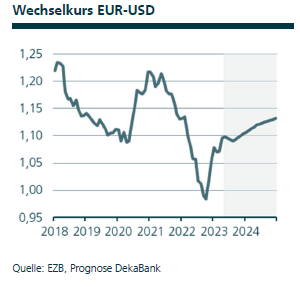

Devisenmarkt: EUR-USD

Ein Déjà-vu: Wie schon im ersten Quartal ist der EUR-USD-Wechselkurs Anfang Mai nach dem Erreichen der Marke von 1,10 USD je EUR gesunken und notierte Anfang Juni bei 1,07 USD je EUR. Erneut waren es insbesondere die wechselnden Leitzinserwartungen an die US-Notenbank, die den US-Dollar gestützt haben. Die Markterwartung zur Leitzinswende nach unten hat sich angesichts eines nicht weiter eskalierenden Bankenstresses sowie starker US-Arbeitsmarktdaten ins kommende Jahr verschoben und sich damit unserer Prognose angenähert. Zudem ist für die Fed eine weitere Leitzinserhöhung im Sommer nicht auszuschließen. Die Leitzinserwartungen an die EZB blieben hingegen unverändert. Auf Sicht von 12 Monaten dürfte der Euro aufgrund dann deutlich reduzierter Differenzen bei Leitzinsen und Realzinsen zu den USA nachhaltig aufholen können.

Prognoserevision: –

Quelle: DekaBank, Makro Research 12. Juni 2023

©Foto: Fotolia.de/Sakchai

Rechtliche Hinweise:

Die Darstellungen inklusive Einschätzungen wurden von der DekaBank nur zum Zwecke der Information des jeweiligen Empfängers erstellt. Die Informationen stellen weder ein Angebot, eine Einladung zur Zeichnung oder zum Erwerb von Finanzinstrumenten noch eine Empfehlung zum Erwerb dar. Die Informationen oder Dokumente sind nicht als Grundlage für irgendeine vertragliche oder anderweitige Verpflichtung gedacht. Sie ersetzen keine (Rechts- und / oder Steuer-) Beratung. Auch die Übersendung dieser Darstellungen stellt keine derartige beschriebene Beratung dar. Alle Angaben wurden sorgfältig recherchiert und zusammengestellt. Die hier abgegebenen Einschätzungen wurden nach bestem Wissen und Gewissen getroffen und stammen aus oder beruhen (teilweise) auf von uns als vertrauenswürdig erachteten, aber von uns nicht überprüfbaren, allgemein zugänglichen Quellen. Eine Haftung für die Vollständigkeit, Aktualität und Richtigkeit der gemachten Angaben und Einschätzungen, einschließlich der rechtlichen Ausführungen, ist ausgeschlossen. Die enthaltenen Meinungsaussagen geben die aktuellen Einschätzungen der DekaBank zum Zeitpunkt der Erstellung wieder, die sich jederzeit ohne vorherige Ankündigung ändern können. Jeder Empfänger sollte eine eigene unabhängige Beurteilung, eine eigene Einschätzung und Entscheidung vornehmen. Insbesondere wird jeder Empfänger aufgefordert, eine unabhängige Prüfung vorzunehmen und/oder sich unabhängig fachlich beraten zu lassen und seine eigenen Schlussfolgerungen im Hinblick auf wirtschaftliche Vorteile und Risiken unter Berücksichtigung der rechtlichen, regulatorischen, finanziellen, steuerlichen und bilanziellen Aspekte zu ziehen. Sollten Kurse/Preise genannt sein, sind diese freibleibend und dienen nicht als Indikation handelbarer Kurse/Preise. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung. Diese Informationen inklusive Einschätzungen dürfen weder in Auszügen noch als Ganzes ohne schriftliche Genehmigung durch die DekaBank vervielfältigt oder an andere Personen weitergegeben werden.