Überblick Juni: Mit vielen Unwägbarkeiten durch den Sommer.

Über den Sommer ist mit geo- und geldpolitischen Unwägbarkeiten und daher auch mit erheblichen Marktschwankungen zu rechnen.

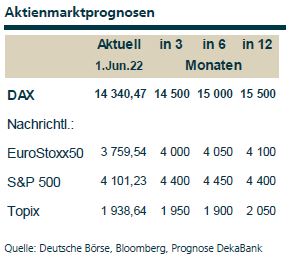

Aktienmarkt: Die Aktienmärkte sind moderat bewertet. Aufgrund von Kursrückgängen an den Aktienbörsen verringern sich die Kurs-Gewinn-Verhältnisse spürbar, insbes. aus den Kursen von Technologiewerten – und übrigens auch von Krypto-Anlagen – ist einige Luft entwichen.

Rentenmarkt: An den Rentenmärkten kann mit einem positiven Kupon gerechnet werden.

Aktienmarkt Deutschland

Die deutschen Unternehmen müssen derzeit zwei Belastungsfaktoren schultern. Stark steigende Preise als Folge des Kriegs in der Ukraine und Störungen in den Lieferketten, die punktuelle Engpasssituationen und Einschränkungen in der Produktion nach sich ziehen. Da in China die Corona-Welle derzeit abebbt, dürften sich die Lieferketten im Juni normalisieren, was für die deutschen Unternehmen wie auch für den Aktienmarkt eine positive Unterstützung darstellt. Die Einkaufsmanagerindizes signalisieren einen vorsichtigen Optimismus der Unternehmen, vor allem aufgrund des hohen Auftragsbestands. Die Gewinnaussichten sind somit solide unterstützt, was in Kombination mit den mittlerweile erreichten niedrigen Bewertungsniveaus die Basis für eine Bodenbildung der Aktienkurse über die Sommermonate legt. Eine rasante Aufholbewegung ist aber nicht zu erwarten, da das geo- und geldpolitische Umfeld von erhöhten Risiken geprägt bleibt und für Schwankungen sorgt.

Prognoserevision: –

Quelle: DekaBank, Makro Research 02. Juni 2022

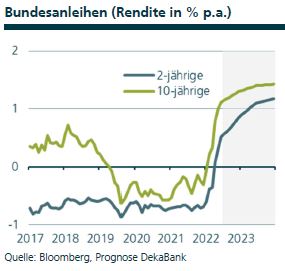

Rentenmarkt Euroland

Die Renditen langlaufender Bundesanleihen waren zuletzt gegenläufigen Einflüssen ausgesetzt. Aufwärtsdruck ging vom kurzen Ende der Bundkurve aus, weil Marktteilnehmer sich auf relativ schnelle Leitzinserhöhungen der EZB einstellten. Demgegenüber haben sowohl die an den Kapitalmärkten herrschenden langfristigen Inflationserwartungen als auch die Renditen von US-Treasuries nachgegeben. Beides reflektiert die Sorgen der Anleger vor einer Eintrübung des weltwirtschaftlichen Umfelds. Sukzessive Leitzinserhöhungen dürften sich in den kommenden Monaten in weiter steigenden Renditen kurzlaufender Bundesanleihen niederschlagen. Dies dürfte zu einem gewissen Grad auch auf die längeren Laufzeitbereiche ausstrahlen, denn die Bundkurve ist im Vergleich zum Beginn früherer Phasen der geldpolitischen Straffung ungewöhnlich flach.

Prognoserevision: Anhebung der Renditeprognosen.

Quelle: DekaBank, Makro Research 02. Juni 2022

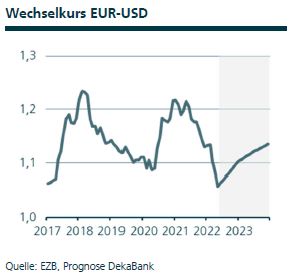

Devisenmarkt: EUR-USD

Der seit einem Jahr anhaltende Abwärtstrend des EUR-USD-Wechselkurses scheint nun ein Ende gefunden zu haben. Nach dem Jahrestief von 1,0385 EUR-USD am 13. Mai hat der Wechselkurs nach oben korrigiert und tendiert mittlerweile gegen die Marke von 1,08. Die Sorgen um eine Abwertung des Euro bis zur Parität zum US-Dollar haben sich nicht bewahrheitet. Den Euro-unterstützenden Wendepunkt brachten am 23. Mai die Äußerungen der EZB-Präsidentin Lagarde, die die Leitzinswende der EZB für Juli avisiert hat. Damit dürften die zunehmende Konfidenz in die geldpolitische Straffung der EZB, die etwas geringeren kriegsbedingten Wachstumsrisiken für Euroland (kein unmittelbar drohendes Gasembargo) sowie die Abwärtskorrektur der zuvor zu hoch gehandelten Fed-Leitzinserwartungen dem Euro weiteren Auftrieb verleihen.

Prognoserevision: –

Quelle: DekaBank, Makro Research, 02. Juni 2022

©Foto: Fotolia.de/Sakchai

Rechtliche Hinweise:

Die Darstellungen inklusive Einschätzungen wurden von der DekaBank nur zum Zwecke der Information des jeweiligen Empfängers erstellt. Die Informationen stellen weder ein Angebot, eine Einladung zur Zeichnung oder zum Erwerb von Finanzinstrumenten noch eine Empfehlung zum Erwerb dar. Die Informationen oder Dokumente sind nicht als Grundlage für irgendeine vertragliche oder anderweitige Verpflichtung gedacht. Sie ersetzen keine (Rechts- und / oder Steuer-) Beratung. Auch die Übersendung dieser Darstellungen stellt keine derartige beschriebene Beratung dar. Alle Angaben wurden sorgfältig recherchiert und zusammengestellt. Die hier abgegebenen Einschätzungen wurden nach bestem Wissen und Gewissen getroffen und stammen aus oder beruhen (teilweise) auf von uns als vertrauenswürdig erachteten, aber von uns nicht überprüfbaren, allgemein zugänglichen Quellen. Eine Haftung für die Vollständigkeit, Aktualität und Richtigkeit der gemachten Angaben und Einschätzungen, einschließlich der rechtlichen Ausführungen, ist ausgeschlossen. Die enthaltenen Meinungsaussagen geben die aktuellen Einschätzungen der DekaBank zum Zeitpunkt der Erstellung wieder, die sich jederzeit ohne vorherige Ankündigung ändern können. Jeder Empfänger sollte eine eigene unabhängige Beurteilung, eine eigene Einschätzung und Entscheidung vornehmen. Insbesondere wird jeder Empfänger aufgefordert, eine unabhängige Prüfung vorzunehmen und/oder sich unabhängig fachlich beraten zu lassen und seine eigenen Schlussfolgerungen im Hinblick auf wirtschaftliche Vorteile und Risiken unter Berücksichtigung der rechtlichen, regulatorischen, finanziellen, steuerlichen und bilanziellen Aspekte zu ziehen. Sollten Kurse/Preise genannt sein, sind diese freibleibend und dienen nicht als Indikation handelbarer Kurse/Preise. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung. Diese Informationen inklusive Einschätzungen dürfen weder in Auszügen noch als Ganzes ohne schriftliche Genehmigung durch die DekaBank vervielfältigt oder an andere Personen weitergegeben werden.