Überblick Januar: Und sie (die EZB) bewegt sich doch.

Der Impuls der Fed, die ultra-expansive Geldpolitik zeitnah und konsequent zurückzunehmen, lässt annehmen, dass die EZB in der zweiten Hälfte 2023 einen ersten Zinserhöhungsschritt vornimmt und im zweiten Schritt in 2024 das Thema des negativen Einlagensatzes ad acta legen wird.

Was bedeutet das für die Finanzmärkte?

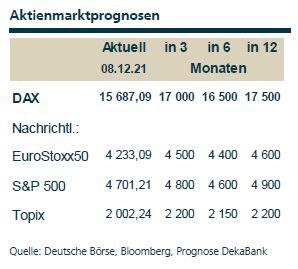

Aktienmarkt: höhere Schwankungsanfälligkeit an den Märkten. Gerade die Aktienmärkte in Europa und in den Emerging Markets dürften aber auch im Jahr 2022 wieder sehr gut performen.

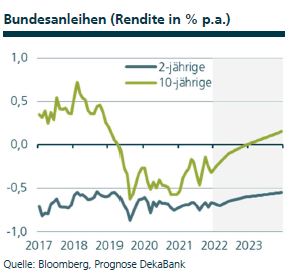

Rentenmarkt: Die Renditen an den Staatsanleihemärkten werden etwas rascher zulegen

Aktienmarkt Deutschland

Die Corona-Mutation Omikron lastet auf der Stimmung von Investoren und Unternehmen, führt bei den börsennotierten Unternehmen aber tatsächlich nur zu einer bedingten Belastung in der Geschäftstätigkeit. Dies dürfte sich auch in den ab Mitte Januar bis Ende Februar vorgelegten Zahlen zur Geschäftstätigkeit im abgelaufenen vierten Quartal widerspiegeln. Hinzu kommt, dass sich die Lieferengpässe nicht weiter verschärft haben und die Perspektive für eine Entspannung in den Lieferketten gegeben ist. Somit dürften die Geschäftserwartungen an das laufende Jahr zwar nach wie vor von großen Risiken durchzogen sein, sich im Vergleich zum Vorjahr aber zunehmend entspannen. Gegenwind für die Kurse kommt von einer etwas schneller als noch im vergangenen Jahr erwarteten geldpolitischen Normalisierung. Diese ist mittlerweile aber im Markt verankert und wird aufgrund der guten fundamentalen Perspektiven vom konjunkturzyklischen deutschen Aktienmarkt gut abgeschüttelt werden.

Prognoserevision: –

Quelle: DekaBank, Makro Research 13. Januar 2022

Rentenmarkt Euroland

Im Nachgang der EZB-Ratssitzung vom Dezember sind die Renditen vor allem langlaufender Staatsanleihen gestiegen, da die angekündigte Beendigung des PEPP als lediglich erster Schritt einer sukzessiven Normalisierung der Geldpolitik wahrgenommen wurde. Bei zwar rückläufigen, aber immer noch erhöhten Inflationsraten, robusten Wachstumsaussichten und einer beschleunigten Straffung durch andere Zentralbanken dürften die Marktteilnehmer von einer weiteren Drosselung des Stimulus auch durch die EZB ausgehen. Da in der ersten Phase die Reduktion ihrer Wertpapierkäufe im Vordergrund stehen wird, dürfte sich die Versteilerung der Bundkurve in den kommenden Monaten etwas weiter fortsetzen. Erst im späteren Jahresverlauf dürfte die Antizipation bevorstehender Leitzinserhöhungen auch stärker auf die kurzen Laufzeitbereiche ausstrahlen.

Prognoserevision: Anhebung der Renditeprognosen.

Quelle: DekaBank, Makro Research 13. Januar 2022

Devisenmarkt: EUR-USD

Der EUR-USD-Wechselkurs bewegte sich seit Dezember 2021 um die Marke von 1,13. Der geldpolitische Exit der US-Notenbank Fed aus dem Corona-bedingten

Krisenmodus scheint nun hinreichend eingepreist zu sein. Nach der kräftigen Aufwertung um 7,7 % gegenüber dem Euro im Jahr 2021 dürfte der US-Dollar seine

Stärke in den kommenden Monaten zunächst verteidigen können. Dabei wirken der zunehmende US-Zinsvorsprung sowie bessere Wachstumsperspektiven der USWirtschaft für das laufende Winterhalbjahr, in dem Euroland durch Corona-bedingte Restriktionen stärker belastet wird. Für den Euro spricht, dass die EZB im

zweiten Halbjahr 2023 eine erste Leitzinserhöhung vornehmen dürfte. Allerdings ist hier im Vergleich zur Fed mit einem langsameren Zinserhöhungszyklus zu rechnen.

Prognoserevision: –

Quelle: DekaBank, Makro Research, 13. Januar 2022

©Foto: Fotolia.de/Sakchai

Rechtliche Hinweise:

Die Darstellungen inklusive Einschätzungen wurden von der DekaBank nur zum Zwecke der Information des jeweiligen Empfängers erstellt. Die Informationen stellen weder ein Angebot, eine Einladung zur Zeichnung oder zum Erwerb von Finanzinstrumenten noch eine Empfehlung zum Erwerb dar. Die Informationen oder Dokumente sind nicht als Grundlage für irgendeine vertragliche oder anderweitige Verpflichtung gedacht. Sie ersetzen keine (Rechts- und / oder Steuer-) Beratung. Auch die Übersendung dieser Darstellungen stellt keine derartige beschriebene Beratung dar. Alle Angaben wurden sorgfältig recherchiert und zusammengestellt. Die hier abgegebenen Einschätzungen wurden nach bestem Wissen und Gewissen getroffen und stammen aus oder beruhen (teilweise) auf von uns als vertrauenswürdig erachteten, aber von uns nicht überprüfbaren, allgemein zugänglichen Quellen. Eine Haftung für die Vollständigkeit, Aktualität und Richtigkeit der gemachten Angaben und Einschätzungen, einschließlich der rechtlichen Ausführungen, ist ausgeschlossen. Die enthaltenen Meinungsaussagen geben die aktuellen Einschätzungen der DekaBank zum Zeitpunkt der Erstellung wieder, die sich jederzeit ohne vorherige Ankündigung ändern können. Jeder Empfänger sollte eine eigene unabhängige Beurteilung, eine eigene Einschätzung und Entscheidung vornehmen. Insbesondere wird jeder Empfänger aufgefordert, eine unabhängige Prüfung vorzunehmen und/oder sich unabhängig fachlich beraten zu lassen und seine eigenen Schlussfolgerungen im Hinblick auf wirtschaftliche Vorteile und Risiken unter Berücksichtigung der rechtlichen, regulatorischen, finanziellen, steuerlichen und bilanziellen Aspekte zu ziehen. Sollten Kurse/Preise genannt sein, sind diese freibleibend und dienen nicht als Indikation handelbarer Kurse/Preise. Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung. Diese Informationen inklusive Einschätzungen dürfen weder in Auszügen noch als Ganzes ohne schriftliche Genehmigung durch die DekaBank vervielfältigt oder an andere Personen weitergegeben werden.